เปิดร้านขายของออนไลน์ไม่ใช่เรื่องแปลกของคนทำธุรกิจในยุคสมัยนี้ แต่ไม่ว่าจะผ่านมากี่ปี ร้านค้าออนไลน์นั้นมักมีปัญหาเรื่องภาษีมากวนใจอยู่เสมอ และถ้าไม่รู้จักวิธีรับมือกับภาษีร้านค้าออนไลน์ให้ดี สุดท้ายอาจถึงคราวขาดทุน หรืออาจถูกสรรพากรเรียกเก็บภาษีย้อนหลังได้ ในวันนี้ Zero to Profit จะชวนทุกคนมาทำความเข้าใจ 5 เรื่องภาษีที่คนขายของออนไลน์ต้องรู้ จะมีอะไรบ้างและทั้ง 5 เรื่องจะเกี่ยวข้องกับเราไหม ลองไปอ่านกันเลยค่ะ

5 เรื่องต้องรู้ ขายของออนไลน์ ภาษีเสียยังไง

1. ขายของออนไลน์อย่างไร ไม่ต้องเสียภาษี

คำถามนี้เป็นคำถามที่โดนใจมาก แต่คำตอบอาจจะไม่ถูกใจใครหลายๆ คน เพราะว่าถ้าเราขายของ ไม่ว่าจะรูปแบบไหนก็ตามมักจะมีเรื่องภาษีเข้ามาเกี่ยวข้องอยู่วันยังค่ำ

ยกตัวอย่างเช่น ภาษีที่วนเวียนอยู่ในชีวิตเราทุกคน คือ “ภาษีเงินได้” เป็นภาษีที่ต้องจ่ายกรณีที่มีกำไรจากการทำธุรกิจ แบ่งเป็น

- ภาษีเงินได้บุคคลธรรมดา หมายถึง ภาษีที่ต้องเสียถ้ามีเงินได้สุทธิ (รายได้-ค่าใช้จ่าย-ค่าลดหย่อน) กรณีที่ทำธุรกิจแบบบุคคล อัตราภาษีตั้งแต่ 5-35%

- ภาษีเงินได้นิติบุคคล หมายถึง ภาษีที่ต้องเสียกรณีมีกำไร (รายได้-ค่าใช้จ่าย) จากการทำธุรกิจแบบบริษัท หรือห้างหุ้นส่วนจำกัด อัตราภาษีตั้งแต่ 15-20%

จากคำอธิบายข้างบน หนทางเดียวที่จะไม่ต้องเสียภาษีจากการขายของออนไลน์ ก็คือ ทำให้ธุรกิจขาดทุน ซึ่งก็คงไม่มีใครเลือกทางเดินนี้แน่นอนใช่ไหมล่ะคะ

นอกจากภาษีเงินได้แล้วยังมีภาษีที่เกี่ยวข้องอื่นๆ อีก เช่น ภาษีมูลค่าเพิ่ม ภาษีเงินได้หัก ณ ที่จ่าย ที่เจ้าของร้านค้าออนไลน์ต้องรู้จัก

2. ขายของออนไลน์เป็นเงินได้ประเภทไหน?

อย่างที่เราเคยเล่าไปว่า ร้านค้าออนไลน์มี 2 รูปแบบ คือ บุคคลธรรมดา และนิติบุคคล

ถ้าสมมติขายของรูปแบบนิติบุคคล อย่างเช่น จดทะเบียนบริษัทขายของผ่าน platform ต่างๆ เป็นเรื่องเป็นราวเลย เงินได้ที่ได้มาจะเรียกว่า “รายได้” ไม่จำเป็นต้องแบ่งเป็นประเภท แต่ว่าต้องทำบัญชีและยื่นงบการเงิน จากนั้นกำไรที่เหลือจากการขายและหักค่าใช้จ่าย ก็จะต้องเสียภาษีเงินได้นิติบุคคล

แต่กรณีที่เราขายของแบบเป็นบุคคลธรรมดา ขายของกุ๊บกิ๊บ ปุ๊กปิ๊กทั่วไป ตอนยื่นภาษีเงินได้บุคคลธรรมดาต้องมาปวดหัวแล้วว่า เอ แล้วเงินได้ของเราเนี่ยจะเป็นประเภทไหนกันนะ

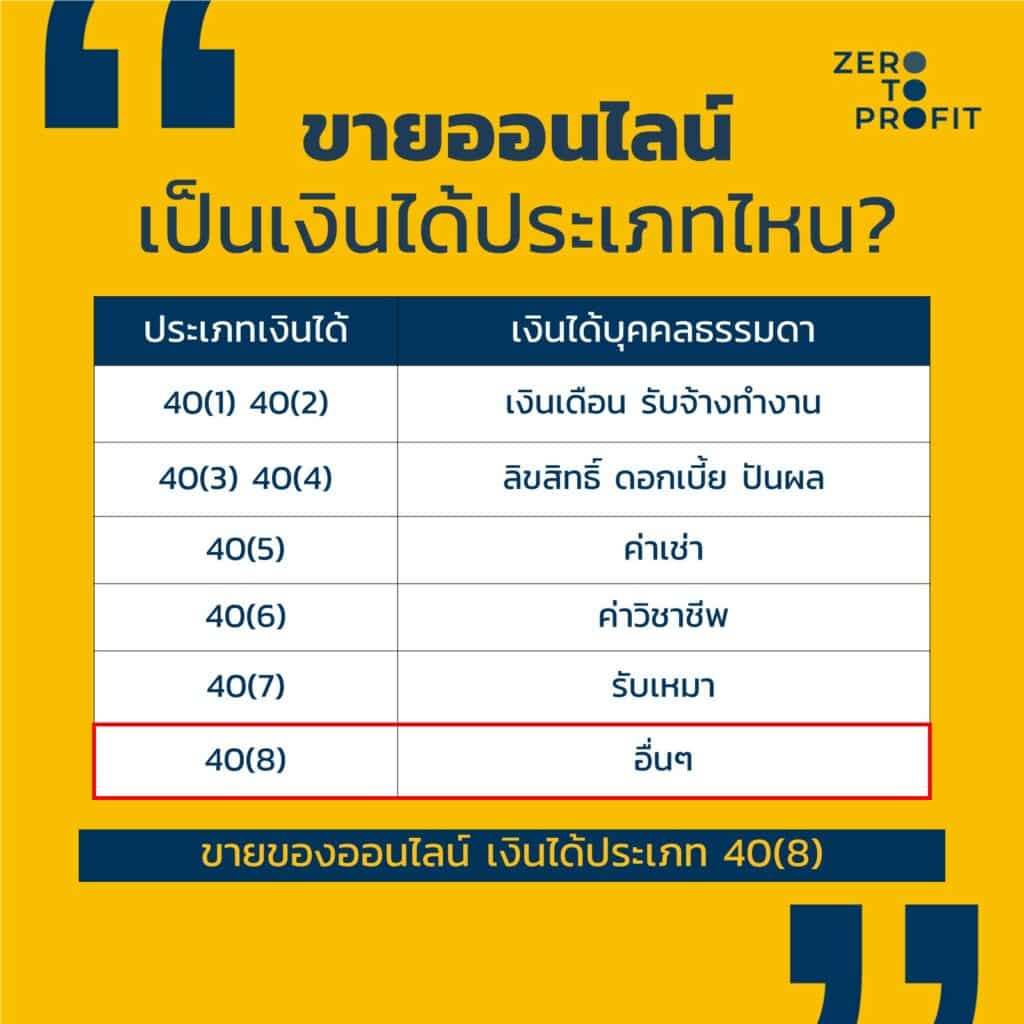

เงินได้ประเภท 40(8) เป็นเงินได้ของบุคคลธรรมดาที่เปิดร้านขายของออนไลน์โดยส่วนใหญ่ เพราะเป็นเงินได้จากการค้าขาย กรณีที่ไม่เข้าเงื่อนไขเงินได้ประเภท 40(1) – 40(7)

ลองดูคำอธิบายประเภทเงินได้บุคคลธรรมดาในนี้ได้เลย

ขอบคุณข้อมูลจาก คอร์สภาษีเงินได้บุคคลธรรมดา และการวางแผนภาษีเบื้องต้น จากพรี่หนอม Taxbugnoms และ CPD Academy

จากภาพเราจะเห็นว่าถ้าเงินได้บุคคลธรรมดาแต่ละประเภทมีลักษณะเฉพาะที่แตกต่างกัน ตามนี้

- 40(1) และ 40(2) เป็นเงินได้จากการรับจ้าง ทำงานแลกเงิน เช่น เงินเดือน Freelance

- 40(3) และ 40(4) เป็นเงินได้จากการมีทรัพย์สิน ใช้ทรัพย์สินหาเงิน เช่น ค่าลิขสิทธิ์ ดอกเบี้ย ปันผล

- 40(5) เงินได้จากค่าเช่า

- 40(6) เงินได้จากวิชาชีพเฉพาะ

- 40(7) เงินได้จากการรับเหมา

ดังนั้น เงินได้จากการขายของออนไลน์จึงมักเป็น เงินได้ประเภท 40(8) ซึ่งเป็นเงินได้อื่นๆ ที่เหลือจากข้อ 1-7 ค่ะ

3. เงินเข้าธนาคาร 400 ครั้ง จะโดนสรรพากรตรวจไหม

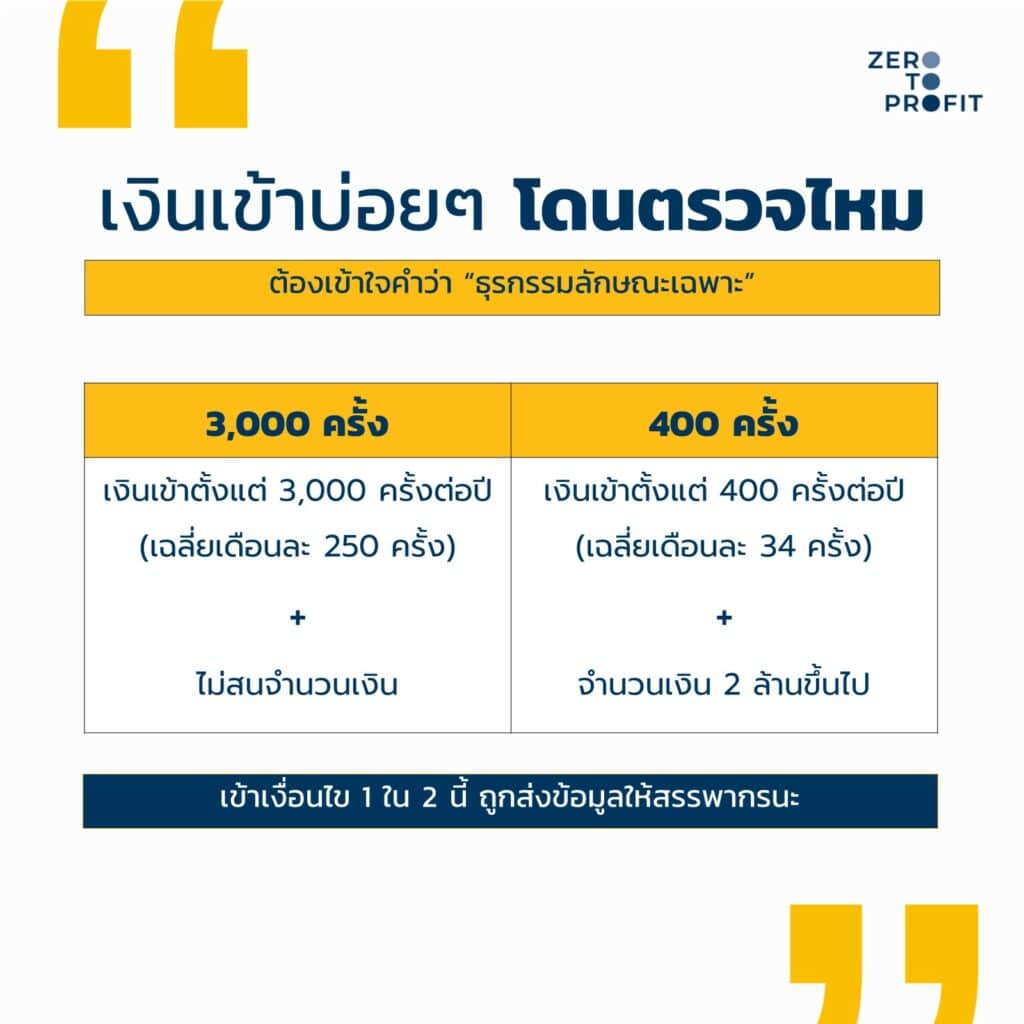

เรื่องนี้เป็นเรื่องที่คนขายของออนไลน์กลัวกันมาก เพราะว่าในปัจจุบันมีกฎหมายที่เรียกว่า อีเพย์เมนต์ (e-payment) ออกมาโดยระบุว่า ธนาคารจะต้องส่งข้อมูลให้กับสรรพากรในกรณีที่เข้าข่าย “ธุรกรรมลักษณะเฉพาะ”

ธุรกรรมลักษณะเฉพาะคืออะไร? อธิบายสั้นๆ ด้วยรูปนี้

ถ้าใครเข้า 1 ใน 2 เงื่อนไขนี้ละก็ ธนาคารส่งข้อมูลให้สรรพากรแน่นอนค่ะ

- การฝากหรือรับโอนเงินของทุกบัญชี ตั้งแต่ 3000 ครั้งต่อปี หรือเฉลี่ยเดือนละ 250 ครั้ง หรือ

- การฝากหรือรับโอนเงินของทุกบัญชี ตั้งแต่ 400 ครั้งต่อปี (เฉลี่ยเดือนละ 34 ครั้ง) และยอดเงินรวม 2,000,000 บาทขึ้นไป

สำหรับใครที่มีเงินเข้ามากกว่า 400 ครั้งต่อปีก็ไม่ได้ถูกส่งข้อมูลนะ ถ้ายอดเงินรวมทั้งหมดต่ำกว่า 2,000,000 บาท

ในที่สุดแล้ว แม้ธนาคารจะส่งข้อมูลให้สรรพากร แต่ถ้าเรายื่นภาษีอย่างครบถ้วน หรือทำบัญชีและชี้แจงธุรกรรมพวกนี้ได้ ก็ไม่ต้องกังวลนะคะ

4. ปัญหาขายของออนไลน์ ภาษีพบบ่อยมีอะไรบ้าง

ปัญหาภาษีที่เจ้าของธุรกิจขายของออนไลน์พบบ่อยสุดๆ คือ การที่รายได้เกิน 1.8 ล้านบาท แล้วต้องจดทะเบียนภาษีมูลค่าเพิ่ม

ภาษีมูลค่าเพิ่ม เป็นภาษีทางอ้อมรูปแบบนึงที่ดูจากรายได้ของร้านค้า ถ้าเข้า 2 เงื่อนไขนี้ ต้องรีบไปจดทะเบียนภาษีมูลค่าเพิ่ม

- รายได้กฎหมายไม่ได้ยกเว้น

- รายได้ตั้งแต่ 1.8 ล้านบาทต่อปีขึ้นไป

ปัญหาของคนทำธุรกิจไม่ได้อยู่ที่ขั้นตอนการจดทะเบียน แต่ว่าปัญหาที่แท้จริง คือ การคิด vat 7% จากราคาขายสินค้า

เพราะถ้าไม่ได้วางแผนไว้ก่อน อาจต้องเพิ่มราคาสินค้าเข้าไปอีก 7% ทำให้ลูกค้าขาประจำตกใจ ไม่ happy ที่จะมาซื้อของร้านเราแล้ว

แต่ถ้าเราเลือกที่จะจ่าย vat 7% ให้ลูกค้าเองแล้ว นั่นหมายถึง กำไรที่จะหายไปจากการทำธุรกิจ

ดังนั้น ใครที่กำลังขายของออนไลน์ ภาษีตัวนี้ต้องระวังให้ดี ถ้าวางแผนผิด อาจโดนค่าปรับแบบหมดตูด นอกจากจะไม่มีกำไร อาจต้องควักเนื้อขาดทุนจากการทำธุรกิจไปอี๊ก

5. วิธีจัดการรายได้-ค่าใช้จ่ายให้เสียภาษีน้อยสุดๆ

วิธีจัดการรายได้และค่าใช้จ่ายให้เสียภาษีน้อยสุด ถ้าไม่ได้เลือกทางเดินสายดาร์ก (ที่ก็ไม่มีใครกล้ารับประกันว่าคุณจะปลอดภัยจากสรรพากร) สิ่งที่เราทำได้ตั้งแต่วันนี้ คือ การทำบัญชีค่ะ

เริ่มต้นทำบัญชีรายรับรายจ่ายง่ายๆ ด้วย Excel สำหรับร้านค้าแบบบุคคล จะช่วยให้เรารู้ว่าในแต่ละเดือนมีรายรับเท่าไร รายจ่ายเท่าไร กำไรเท่าไร และเมื่อไรก็ตามที่โดนสรรพากรเรียกถาม เราย่อมมีคำตอบและหลักฐานไว้อธิบายกับสรรพากรได้

แต่กรณีที่เป็นนิติบุคคลแล้ว การทำบัญชีก็เป็นหน้าที่ตามกฎหมายนะ ซึ่งทุกครั้งที่ทำบัญชีมันก็มาพร้อมกับภาระหน้าที่การเก็บข้อมูลเอกสารต่างๆ ให้ครบถ้วน

ยกตัวอย่างเช่น ถ้าอยากมีค่าใช้จ่ายทางภาษีเอาไปหักออกจากรายได้ให้ครบ 100% เราก็ต้องมีใบเสร็จรับเงิน เอกสารประกอบการจ่ายเงินอย่างครบถ้วนด้วยเช่นกัน

อ่านเพิ่มเติมที่นี่จ่ายเงินให้เป็นระบบต้องมีเอกสารอะไรบ้าง

ทั้งหมดนี้เป็น 5 เรื่องที่เจ้าของธุรกิจขายของออนไลน์ ภาษีที่เกี่ยวข้องเป็นอย่างไร เพราะถ้าไม่รู้เราอาจวางแผนผิดพลาด จ่ายภาษีผิดประเภท ตั้งราคาสินค้าผิดไป สุดท้ายชีวิตอาจจบลงที่ธุรกิจก็ไม่มีกำไรแถมยังต้องเสียเวลาไปเจรจากับพี่สรรพากรอีก ถ้าไม่อยากเจอปัญหาในอนาคต Zero to Profit แนะนำให้เรียนรู้เรื่องภาษีและทำบัญชีไว้ตั้งแต่เนิ่นๆ นะคะ

ปรึกษาปัญหาบัญชีธุรกิจ หาโปรแกรมบัญชีที่ใช่สำหรับธุรกิจคุณ ติดต่อ

Line: @zerotoprofit หรือ https://lin.ee/36U1ks0Y

ติดตาม Zero to Profit ได้ที่

Website: https://zerotoprofit.co

Blockdit: https://www.blockdit.com/zerotoprofit