เรามีเงินสดพอหรือเปล่า จะเช็คอย่างไรดี?

ยิ่งช่วงวิกฤตแบบนี้ ธุรกิจที่มีเงินสดมาก ก็เท่ากับว่ามีสภาพคล่องสูง

แล้วคำว่า “สภาพคล่อง” คืออะไร ลองมาทำความเข้าใจกันนิดนึง

สภาพคล่อง (Liquidity)

สภาพคล่อง (Liquidity) หมายถึง ความสามารถในการเปลี่ยนสินทรัพย์ให้เป็นเงินสด เพื่อนําไปชําระหนี้สินระยะสั้น อย่างเช่น เจ้าหนี้การค้า เงินเดือนพนักงาน เงินกู้ระยะสั้น

ในบางครั้งเราไม่ได้เก็บเงินสดไว้ 100% แต่เก็บไว้ในสินทรัพย์สภาพคล่องสูงอื่นๆ อย่างเช่น ลูกหนี้ สินค้า แล้วเมื่อไรที่ต้องการเงินสดก็สามารถแปลงสภาพมาจ่ายชำระหนี้อีกที

ฉะนั้น ถ้ากิจการมีสินทรัพย์สภาพคล่องสูง เปลี่ยนเป็นเงินสดได้เร็วๆ ย่อมทำธุรกิจได้คล่องตัวกว่ากิจการที่มีสภาพคล่องต่ำๆ อย่างแน่นอน และกิจการที่เจ๊งในช่วงวิกฤตส่วนมากเกิดจากการขาดสภาพคล่อง ถ้าไม่อยากให้ธุรกิจที่สร้างมากับมือ “เจ๊ง” ภายในพริบตา ลองมาหัดวิเคราะห์สภาพคล่องเพื่อให้รู้ว่าธุรกิจมีเงินเพียงพอไหมไปพร้อมๆ กัน

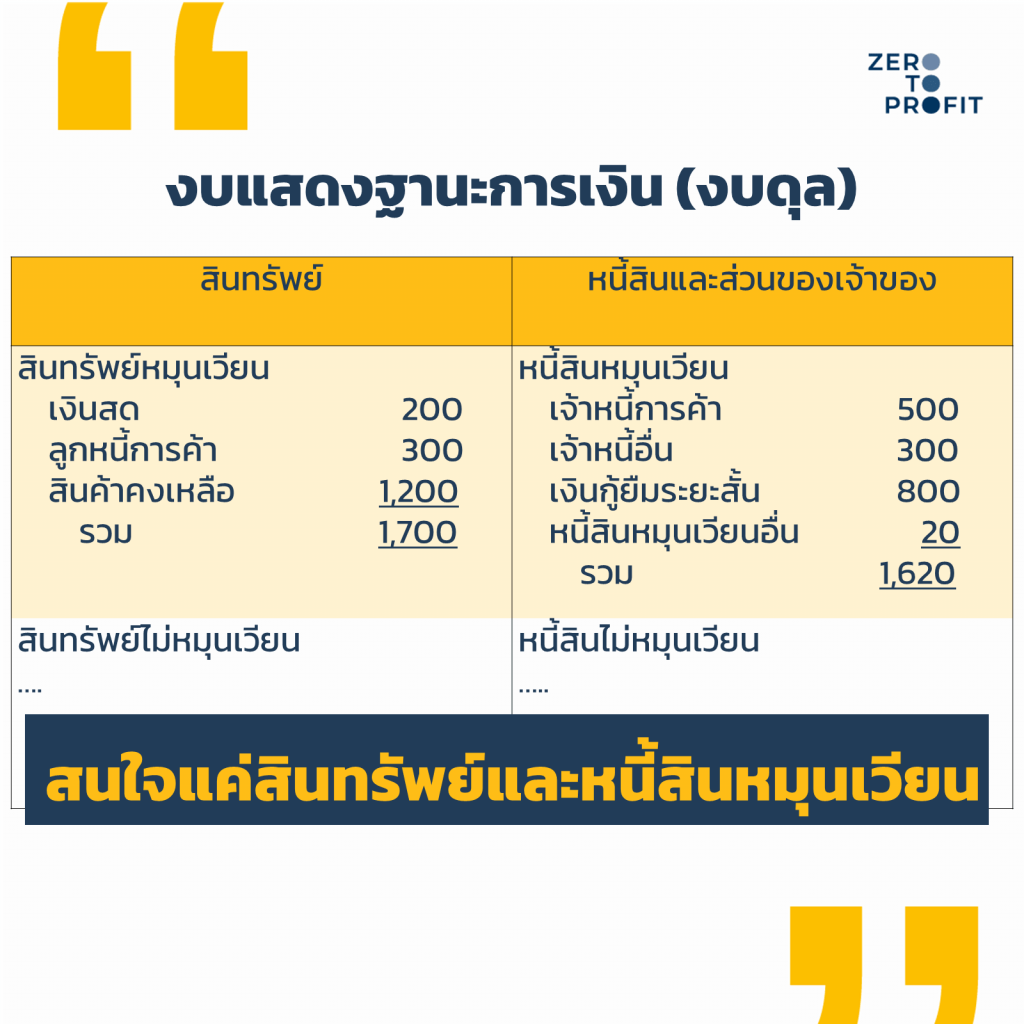

ก่อนอื่นถ้าจะวิเคราะห์สภาพคล่องได้ดี ลองหางบแสดงฐานะการเงิน (งบดุล) มาไว้ใกล้ๆ มือ

งบนี้จะทำให้เราเห็นสินทรัพย์ หนี้สิน และส่วนของเจ้าของในกิจการได้ดีมากยิ่งขึ้น

จากนั้น ให้โฟกัสไปที่ “สินทรัพย์หมุนเวียน” และ “หนี้สินหมุนเวียน”

สินทรัพย์หมุนเวียน คือ สินทรัพย์ที่แปลงเป็นเงินสดได้ภายใน 1 ปี โดยจะเรียงลำดับสินทรัพย์สภาพคล่องไว้บนสุด เช่น เงินสด ลูกหนี้การค้า สินค้าคงเหลือ

ส่วนหนี้สินหมุนเวียน คือ หนี้สินที่กิจการต้องจ่ายชำระภายใน 1 ปี เช่น เจ้าหนี้การค้า เจ้าหนี้อื่นๆ เงินกู้ยืมระยะสั้น

ทุกคนจะสังเกตว่า แม้กิจการมีหนี้สินอื่นๆ ที่เป็นหนี้สินระยะยาวด้วย เราจะยังไม่สนใจในตอนนี้เพราะหลักใหญ่ใจความ เราต้องการวิเคราะห์ว่ากิจการมีความสามารถในการจ่ายชำระหนี้แบบระยะสั้นไหมนั่นเอง (ส่วนหนี้ระยะยาวเดียวค่อยว่ากัน)

จากนั้น เราลองมาวิเคราะห์สภาพคล่องแต่ละระดับจากอัตราส่วนทางการเงิน 3 ตัวกัน

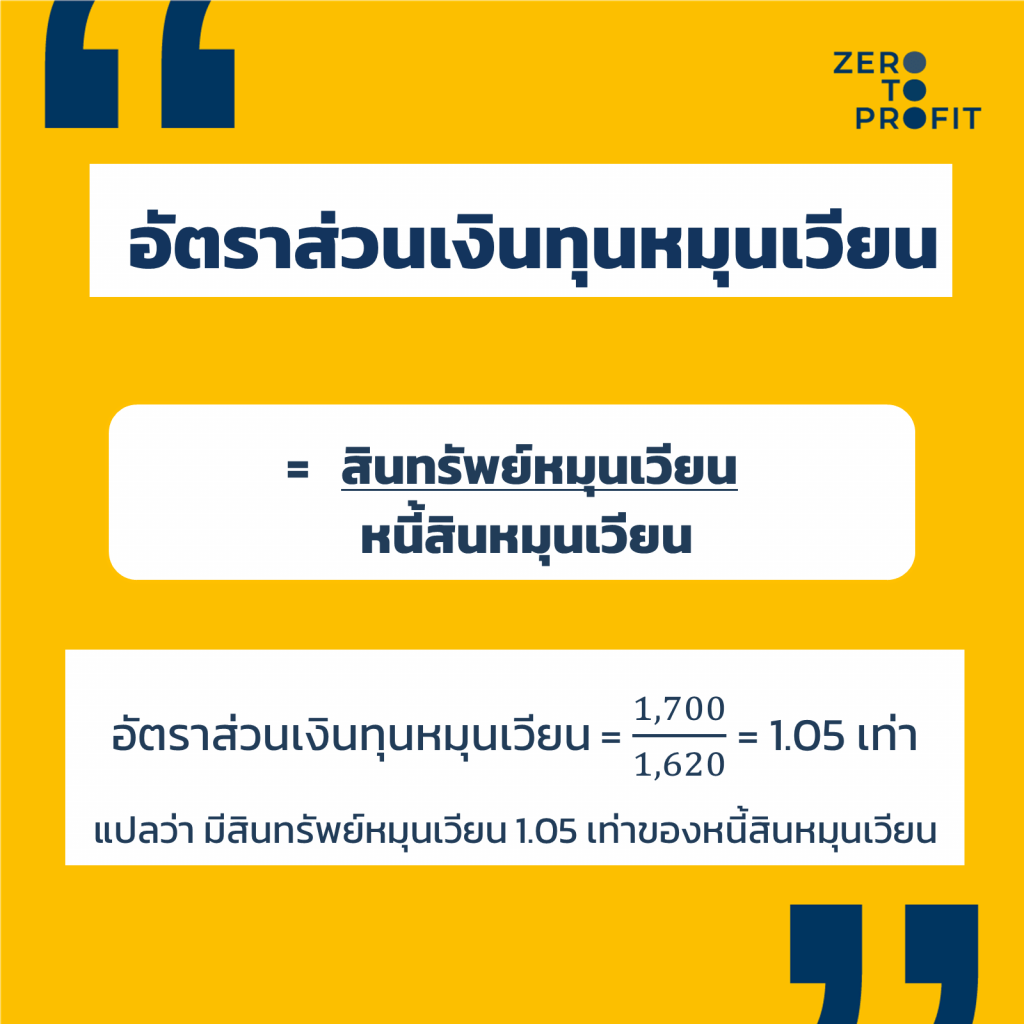

1.อัตราส่วนทุนหมุนเวียน

อัตราส่วนทุนหมุนเวียน เป็นอัตราส่วนที่ช่วยวิเคราะห์สภาพคล่องแบบพื้นฐานที่สำคัญมาก อัตราส่วนนี้ช่วยให้เราเข้าใจว่าธุรกิจจะมีสินทรัพย์หมุนเวียนเปลี่ยนมาเป็นเงินชำระหนี้สินที่ถึงกำหนดชำระภายใน 1 ปีมากน้อยขนาดไหน

โดยคำนวณจากสูตรนี้

อัตราส่วนทุนหมุนเวียน = สินทรัพย์หมุนเวียน

หนี้สินหมุนเวียน

ลองมาดูตัวอย่างการคำนวณจากงบการเงินกัน

กิจการมีสินทรัพย์หมุนเวียน = 1,700 บาท และหนี้สินหมุนเวียน = 1,620 บาท

เราจะคำนวณอัตราส่วนทุนหมุนเวียน = 1700/1620= 1.05 เท่า

แปลความง่ายๆ ได้ว่า ยังมีสินทรัพย์หมุนเวียนเท่ากับ 1.05 ของหนี้สินหมุนเวียน

ถ้านึกภาพตาม สมมติวันนี้จะต้องจ่ายเงินชำระหนี้สินหมุนเวียนทั้งหมด เราก็ยังมีเงินสด ลูกหนี้ และสินค้าคงเหลือ ถ้าเปลี่ยนทุกอย่างเป็นเงินสดได้ทันเวลา ก็ย่อมชำระได้หนี้ทั้งก้อนได้แบบสบายๆ

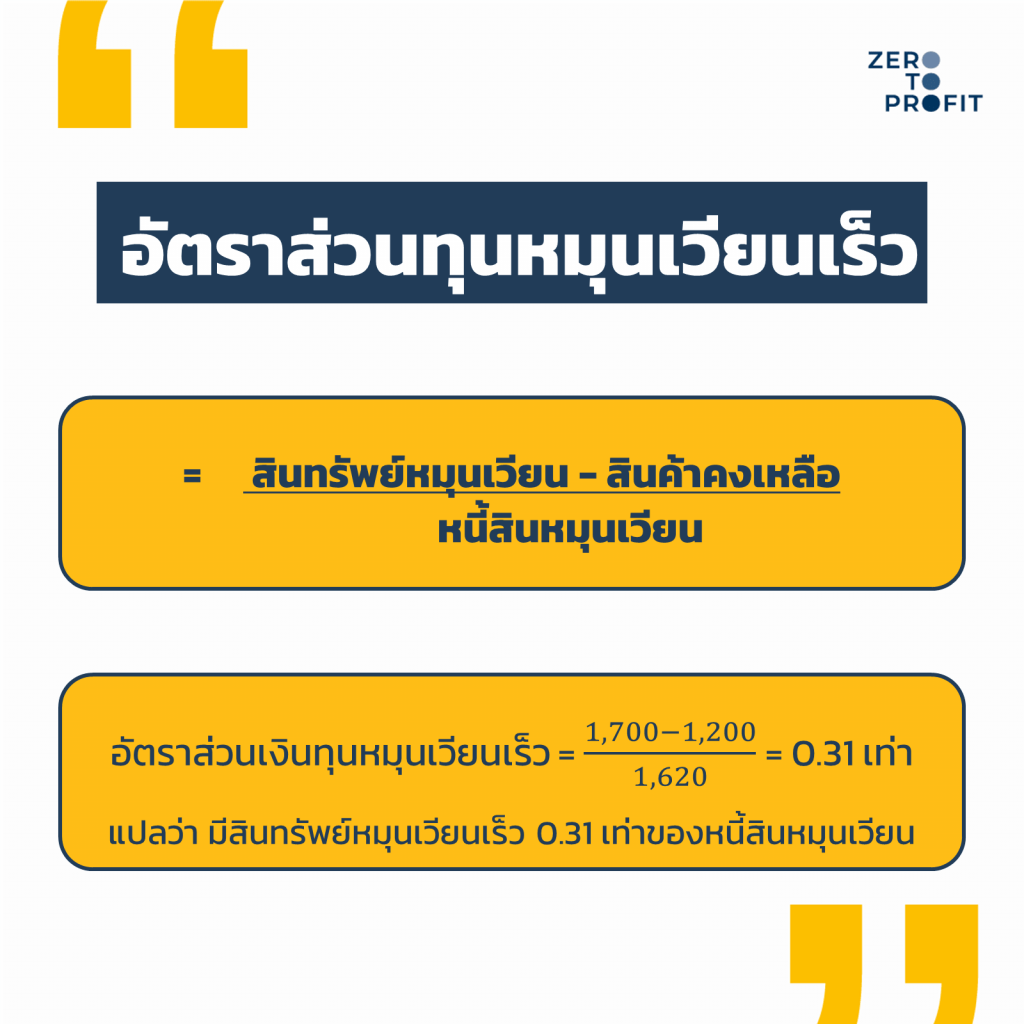

2.อัตราส่วนทุนหมุนเวียนเร็ว

สำหรับบางกิจการ สินค้าคงเหลือไม่ได้หมุนเวียนเปลี่ยนมาเป็นเงินสดได้เร็วอย่างที่คิด เพราะต้องเริ่มต้นตั้งแต่กระบวนการซื้อวัตถุดิบ มาผลิต เสร็จแล้วรอขาย รวมไปถึงรอชำระเงิน บางครั้งต้องถือสินค้านานถึง 90-120 วันกว่าจะขายได้และได้เงินกลับมา

ฉะนั้น อัตราส่วนทุนหมุนเวียนอาจจะไม่สะท้อนสภาพคล่องที่แท้จริงได้ดีเท่ากับอัตราส่วนทุนหมุนเวียนเร็ว

อัตราส่วนทุนหมุนเวียนเร็ว คืออะไร?

อัตราส่วนนี้เป็นอัตราส่วนที่ใช้วิเคราะห์สภาพคล่องจากสินทรัพย์หมุนเวียนทุกตัว ยกเว้น สินค้าคงเหลือ เพราะเรามีความเชื่อที่ว่าสินค้าคงเหลือนั้น หมุนเวียนไปเป็นเงินสดได้ช้า จึงไม่นำมารวมคำนวณเพื่อวิเคราะห์สภาพคล่องของกิจการ

อัตราส่วนทุนหมุนเวียนเร็ว คำนวณได้จาก

อัตราส่วนทุนหมุนเวียนเร็ว = สินทรัพย์หมุนเวียน – สินค้าคงเหลือ

หนี้สินหมุนเวียน

ลองมาดูตัวอย่างการคำนวณกัน

กิจการมีสินทรัพย์หมุนเวียนเร็ว (ซึ่งประกอบด้วยเงินสด และลูกหนี้การค้า) = 1700 – 1200 = 500 บาท

และมีหนี้สินหมุนเวียน = 1,620 บาท

เราจะคำนวณอัตราส่วนทุนหมุนเวียน = 500/1620 = 0.31 เท่า

มาถึงตรงนี้ทุกคนคงตกใจ เพราะตอนแรกเราคำนวณอัตราส่วนทุนหมุนเวียนยังมีมากกว่าหนี้สินหมุนเวียนอยู่เลย แต่ทำไม๊ ทำไม พอเอาสินค้าคงเหลือออก กลายเป็นแทบจะมีสภาพคล่องไม่พอจ่ายชำระหนี้ระยะสั้นซะแล้ว

ถ้าสังเกตดูดี เราจะพบว่ากิจการมีสินทรัพย์หมุนเวียนเยอะก็จริง แต่ว่าส่วนใหญ่ไปจมอยู่ในสินค้าคงเหลือ ซึ่งถ้าลองสำรวจเรื่องความคล่องตัวแล้ว สินค้าคงเหลือจะเปลี่ยนเป็นเงินสดได้ช้ากว่าลูกหนี้การค้าอย่างแน่นอน

ฉะนั้น เราจึงพลาดไม่ได้ที่จะต้องวิเคราะห์อัตราส่วนทุนหมุนเวียนควบคู่กับอัตราส่วนทุนหมุนเวียนเร็ว เพื่อให้มั่นใจว่ากิจการยังมีสภาพคล่องดีอยู่ในทุกระดับ

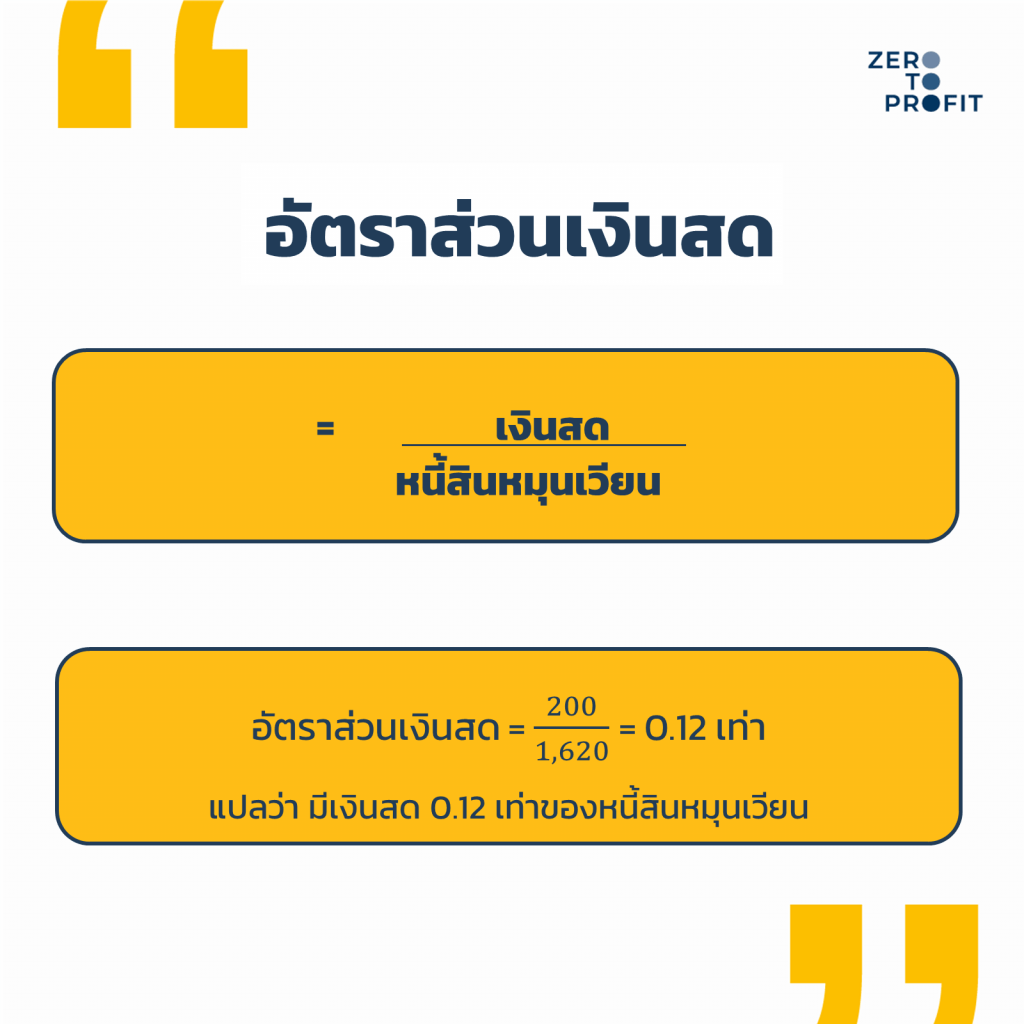

3.อัตราส่วนเงินสด

อัตราส่วนตัวสุดท้าย เป็นอัตราส่วนเช็คสภาพคล่องขั้นสุด เพราะอัตราส่วนตัวนี้สนใจเฉพาะเงินสดว่ามีเพียงพอไหมสำหรับการจ่ายชำระหนี้สินหมุนเวียน

อัตราส่วนเงินสด คำนวณกันง่ายๆ ตามสูตรนี้

อัตราส่วนเงินสด = เงินสด

หนี้สินหมุนเวียน

จากตัวอย่างนี้ กิจการมีเงินสด 200 บาท และสินทรัพย์หมุนเวียน = 1620 บาท

คำนวณอัตราส่วนเงินสดได้ =200/1620 = 0.12 เท่า

อ่านจากตรงนี้ทุกคนคงพอเข้าใจแล้วว่า ถ้ามีหนี้สิน 1 บาท กิจการมีเงินสดแค่ 0.12 บาท สำหรับจ่ายชำระหนี้ระยะสั้น

แล้วถ้าพรุ่งนี้จะต้องจ่ายชำระเงินคืนแก่เจ้าหนี้โดยทันที กิจการคงไม่มีทางจ่ายเงินคืนเจ้าหนี้ทั้งหมดได้ทันเวลาแน่นอน

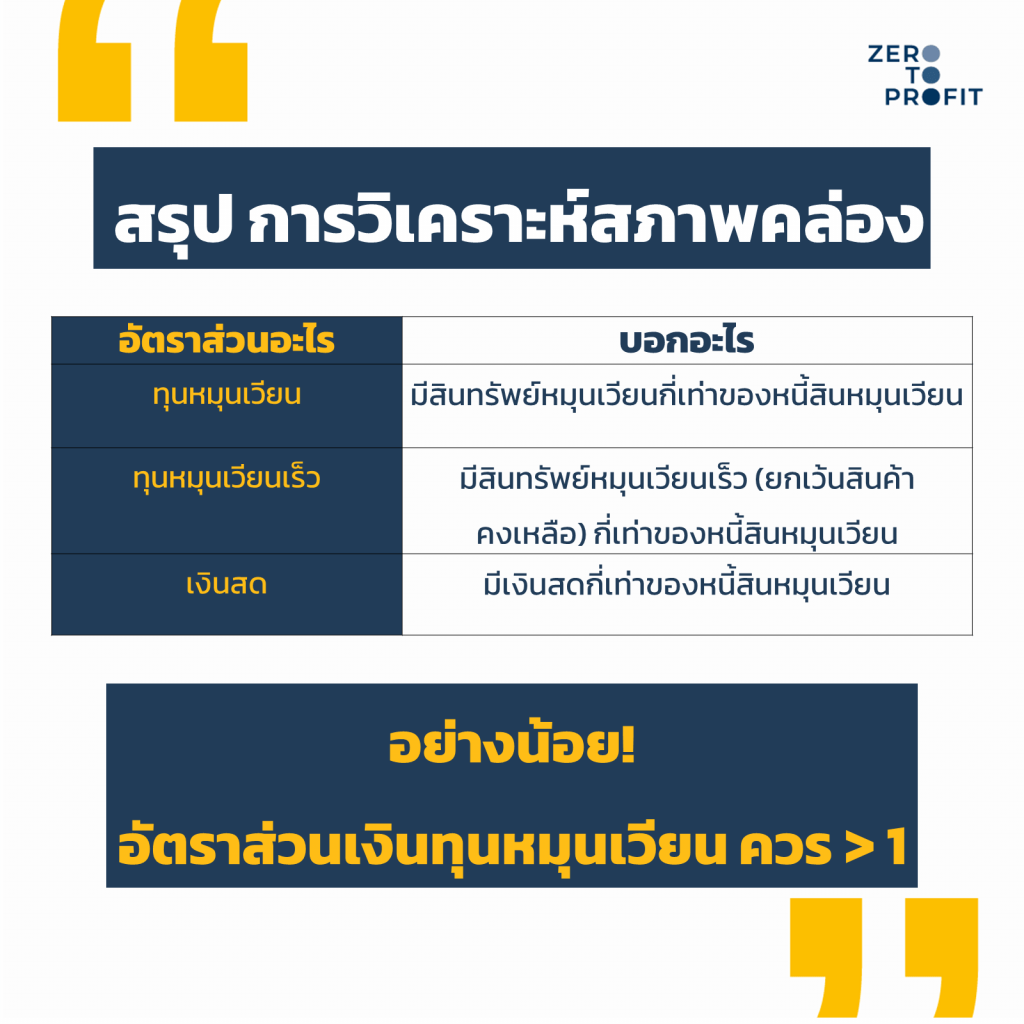

เข้าใจวิธีวิเคราะห์สภาพคล่องทั้ง 3 ระดับกันแล้ว เราขอสรุปง่ายๆ แบบนี้ว่า

| อัตราส่วนทุนหมุนเวียน | = บอกเราว่ากิจการมีสินทรัพย์หมุนเวียนกี่เท่าของหนี้สินหมุนเวียน |

| อัตราส่วนทุนหมุนเวียนเร็ว | = บอกเราว่ากิจการมีสินทรัพย์หมุนเวียนที่ไม่ใช่สินค้าคงเหลือ กี่เท่าของหนี้สินหมุนเวียน |

| อัตราส่วนเงินสด | = บอกเราว่ากิจการมีเงินสดกี่เท่าของหนี้สินหมุนเวียน |

ทุกอัตราส่วนเป็นอัตราส่วนที่ช่วยวิเคราะห์สภาพคล่องของกิจการทั้งหมด แต่ทว่าระดับความเข้มข้นแตกต่างกันไป

เริ่มจากอัตราส่วนทุนหมุนเวียนที่เข้มข้นน้อยสุด ไปจนถึงอัตราส่วนทุนหมุนเวียนเร็วที่เข้มข้นมากขึ้น และสุดท้ายอัตราส่วนเงินสดเป็นอัตราส่วนวิเคราะห์สภาพคล่องแบบเข้มข้นสุดๆ

ฉะนั้น ถ้าวันนี้เรามีหนี้สินเยอะๆ โดยเฉพาะหนี้สินหมุนเวียนจาก เจ้าหนี้ และเงินกู้ยืม ลองมานั่งวิเคราะห์สภาพคล่องกันสักนิดว่าวันนี้เรามีเงินพอไหม สภาพคล่องยังดีอยู่ไหม

ลองสังเกตง่ายๆ ถ้าอัตราส่วนทุนหมุนเวียนเราตอนนี้ต่ำกว่า 1 แสดงว่ามีสัญญาณธุรกิจขาดสภาพคล่องแล้ว อย่าลืมหาแหล่งเงินสดสำรองเอาไว้ เผื่อว่ามีอะไรฉุกเฉินเราจะได้รับมือทัน

เพราะคงไม่มีเจ้าของกิจการคนไหนอยากแขวนป้ายหน้าร้านว่า “ปิดกิจการ” ทั้งๆ ที่ยังไม่ได้สู้อย่างเต็มที่แน่นอน

ปรึกษาปัญหาบัญชีธุรกิจ หาโปรแกรมบัญชีที่ใช่สำหรับธุรกิจคุณ ติดต่อ

Line: @zerotoprofit หรือ https://lin.ee/36U1ks0Y

ติดตาม Zero to Profit ช่องทางอื่นได้ที่

Facebook: https://facebook.com/ZerotoprofitTH/

Blockdit: https://www.blockdit.com/zerotoprofit